工程塑料是被用做工业零件或外壳材料的工业用塑料,是强度、耐冲击性、耐热性、硬度及抗老化性均优的塑料。工程塑料可分为通用工程塑料和特种工程塑料两类。与通用塑料相比,工程塑料在机械性能、耐热性、耐久性、耐腐蚀性等方面能达到更高的要求,而且加工更方便并可替代金属材料。

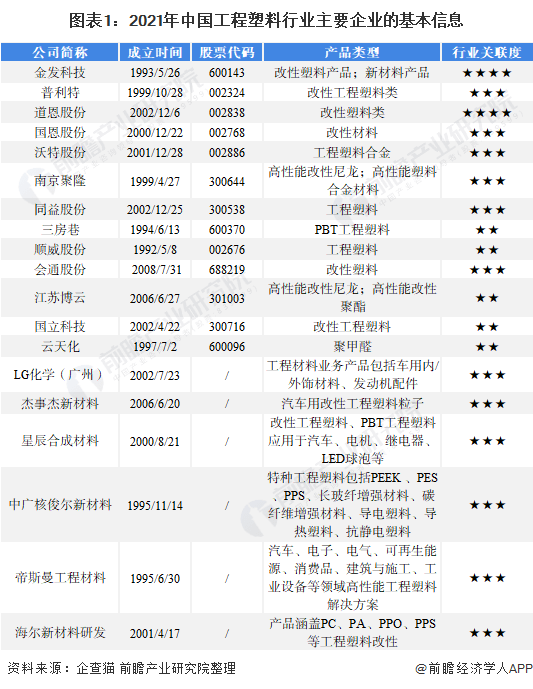

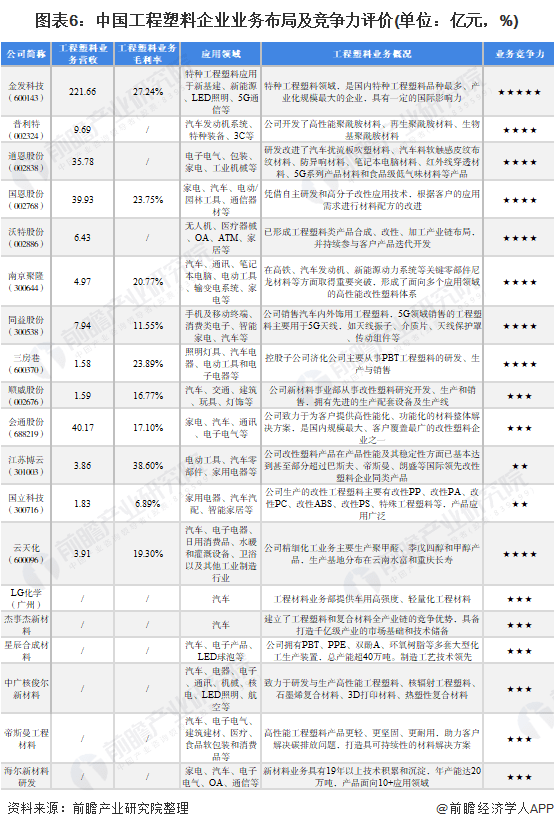

目前,国内工程塑料上市公司包括金发科技、普利特、道恩股份、国恩股份、沃特股份、南京聚隆等,以及非上市公司LG化学(广州)、杰事杰新材料、星辰合成材料等。

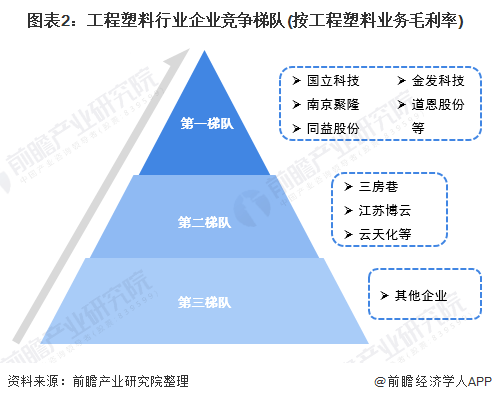

目前,工程塑料行业企业数量较多,上市企业中,、国恩股份、普利特未披露业务毛利率数据。从披露工程塑料类业务毛利率的上市企业来看,、金发科技、南京聚隆、道恩股份、业务毛利率在20%以上,属于第一梯队;、、业务毛利率在15%以上,属于第二梯队;其他企业属于第三梯队。

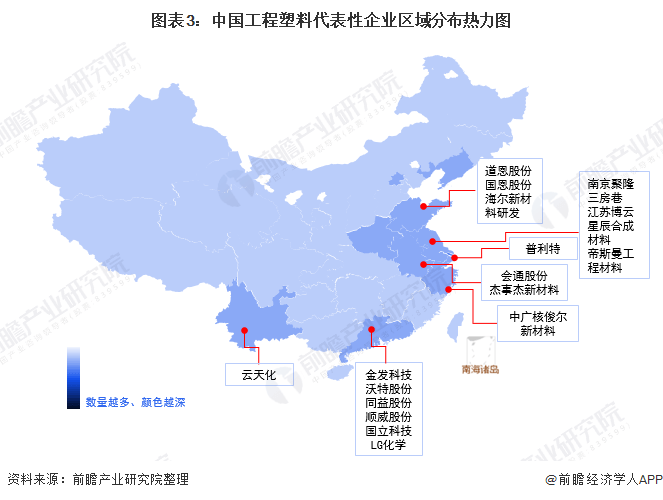

从代表性企业分布情况来看,工程塑料行业代表性企业分布于江苏、广东、山东等石化大省,上述地区在产业链上、中游均有行业内上市企业。

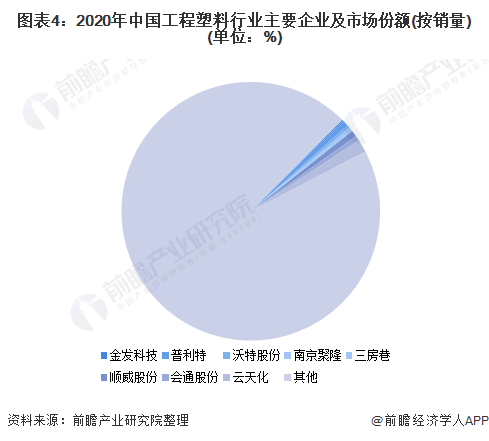

从市场份额来看,我国工程塑料行业代表企业市场份额普遍较小。根据中国塑料工业协会披露数据,2020年,中国工程塑料需求量达627万吨,较上年增长37万吨。根据上市公司披露的工程塑料业务销量情况进行测算,云天化、普利特、顺威股份市场份额分别达约1.6%、0.8%与0.8%。

根据企查猫的数据,我国工程塑料行业企业数量众多,截至2022年1月,行业内在业/存续企业超过90万家。

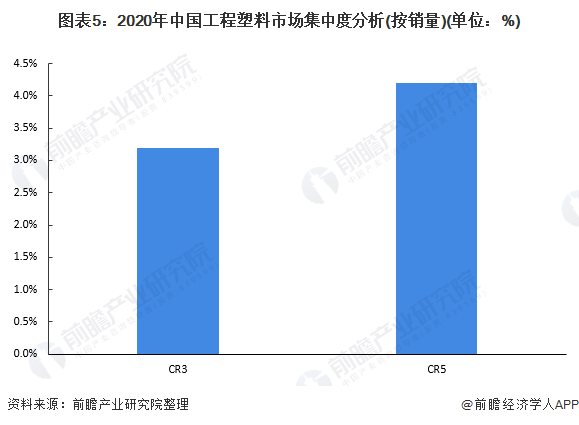

根据工程塑料行业主要上市企业工程塑料业务销量进行测算,2020年,工程塑料行业集中度相对较低,销量CR3、CR5企业合计市场份额分别达约3.2%及4.2%。

我国工程塑料企业产品主要应用于新基建、新能源、汽车、电子电气、家用电器、消费类电子等领域。其中,金发科技在特种工程塑料领域,是国内特种工程塑料品种最多、产业化规模最大的企业,具有一定的国际影响力;普利特汽车用改性塑料产品在国内处于领先水平。

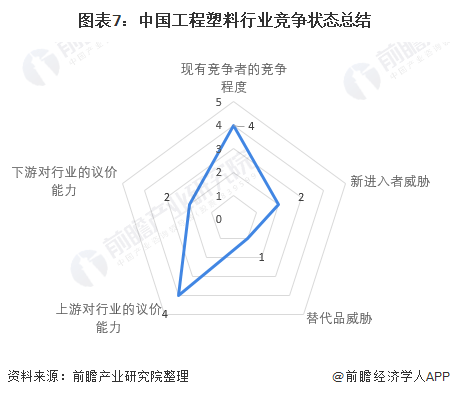

从五力竞争模型角度分析,我国工程塑料市场集中度较低,已发展成为一个竞争激烈的行业。截至目前,中国规模以上的工程塑料企业较少,中小企业居多,竞争较为激烈;我国工程塑料市场主要被拥有先进技术的外资企业所占据,国内企业由于技术跟不上,导致产能较低。因此,工程塑料的高进入壁垒使得企业面临的潜在进入者威胁较小;目前,工程塑料在汽车、家电等下游领域的应用具有重要意义,且目前没有出现更好的产品来替代工程塑料,因此整个行业替代品威胁较小;工程塑料上游的石化行业集中度高,垄断经营,工程塑料行业对其话语权较低,上游对行业的议价能力较强;此外,工程塑料行业的下游需求产业主要是汽车行业、家电行业、建材行业、包装行业等,以汽车、家电为例,这些行业中的龙头企业规模较大,对工程塑料的需求较大,下游对行业的议价能力较弱。

以上数据及分析请参考于前瞻产业研究院《中国工程塑料行业产销需求与投资预测分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、政策研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。返回搜狐,查看更多

上一篇:2021第三届中沧县塑料中空制品展览会

下一篇:我国工程塑料的供需增长点的分析